投資には興味あるけど、よくわからない…っていう人、意外と多いんじゃないでしょうか?

投資初心者にはNISA(ニーサ)がオススメ!

NISAの仕組みと税金について解説します。

NISA(ニーサ)とは

NISAは、少額の投資を行う人のための非課税の制度です。

NISA口座を通して年間120万円まで投資することが可能です。

投資をした年から5年間はNISA口座を利用した投資から得た利益が非課税となります。

つまり…

※ この120万円の金融商品については配当及び売却益があったとしても5年間はそれに対して税金がかかりません。

※ 5年間で最大600万円まで投資が可能になります。

NISA口座を利用できる人は…

日本に住んでいる20歳以上の方が対象となります。

NISAで投資可能な期間は…

2023年まで投資可能です。

既にNISA口座を持っている人は、この期間終了まで毎年、非課税投資ができます。

口座を開設していない人は、2023年まで口座を開設することができます。

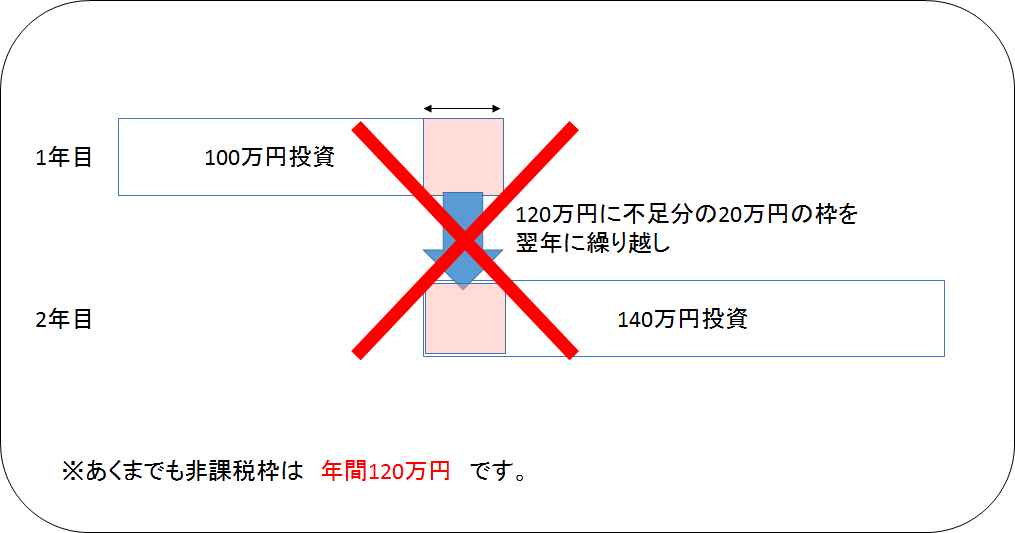

非課税投資枠は年間120万円まで

1年間にNISA口座を通しておこなうことができる投資は120万円までです。

その年の投資金額が120万円に満たない場合、その満たない金額を翌年以降に繰り越すことはできないので注意してください

利益は非課税です

NISA口座では年間120万円まで投資を行うことができます。

NISA口座を通して行った年間120万円の投資から発生した株式・投資信託等の配当金および譲渡益等はすべて非課税となります。

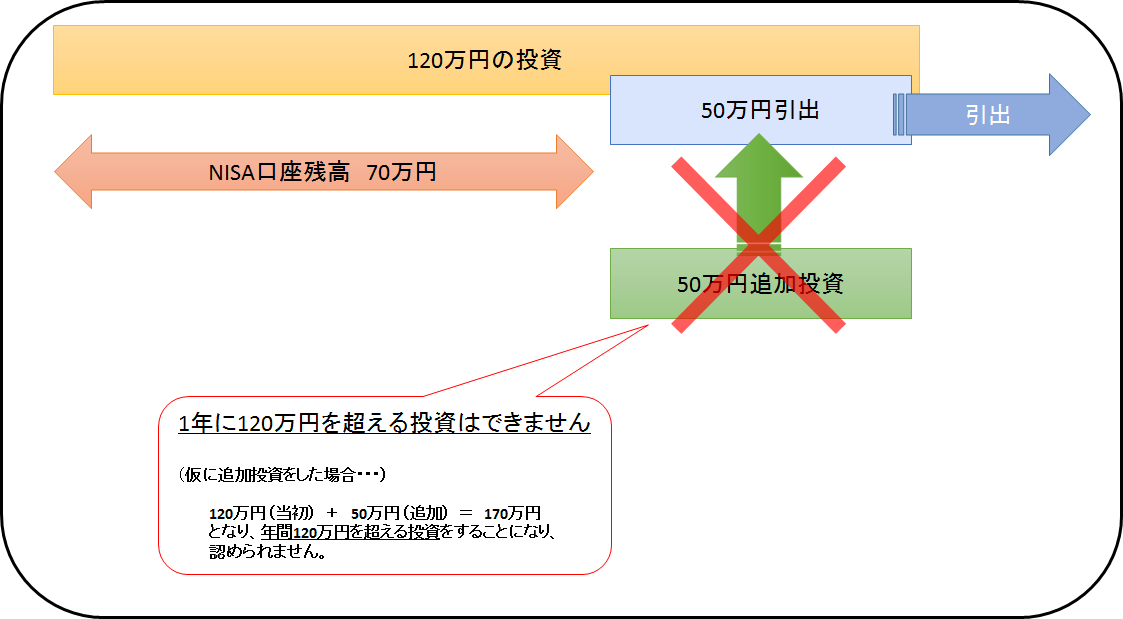

払い出し・売却は自由です

払出しや売却はいつでも自由におこなうことができます。

ただし、払出しや売却をした分に対応する非課税投資枠をその年の投資枠として再利用することはできません。

つまり…

年の始めに120万円の投資をしたとします。

年の途中で50万円分の払い出しを行ったとしても、その年中に追加で50万円分の投資を行うことはできません。

あくまでも年間120万円までが非課税となる投資枠です。

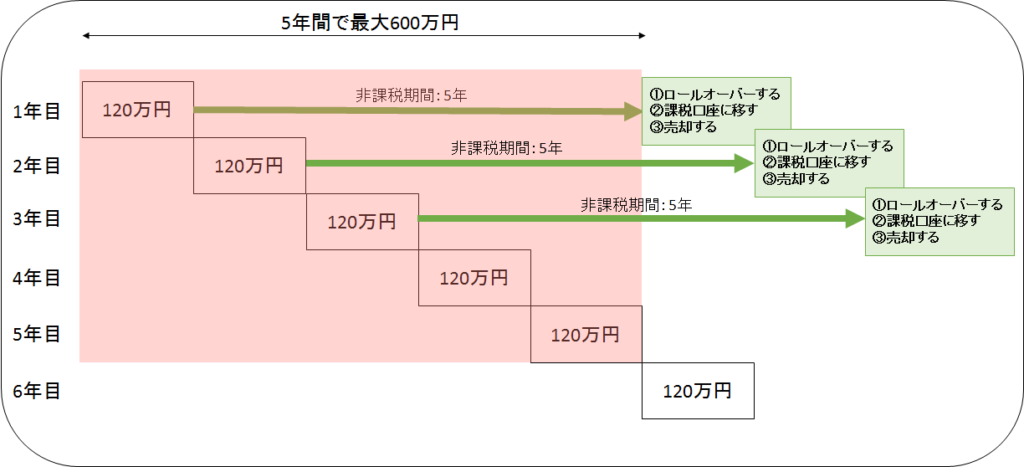

非課税期間(5年)が終了したら…

5年の非課税期間が終わったら、その金融商品については非課税枠からはずれます。

5年経過後は下記の3つのいずれかの方法を選択しなければいけません。

②課税口座に移す

③売却する

ロールオーバーとは

非課税期間の5年が経過した後は、保有している金融商品を翌年(6年目)の非課税投資枠に移すことができます。これを“ロールオーバー”といいます。

ロールオーバーをする場合、その時の金融商品の時価が120万円を超えていたとしても、その超えた部分についても翌年の非課税投資枠に移すことができます。

つまり…

↓

5年目に300万円になっていた

↓

ロールオーバーによりこの300万円を新たなNISA口座に移すことができます。

※この場合、120万円を超えていますがロールオーバーであるため預け入れ可能です。

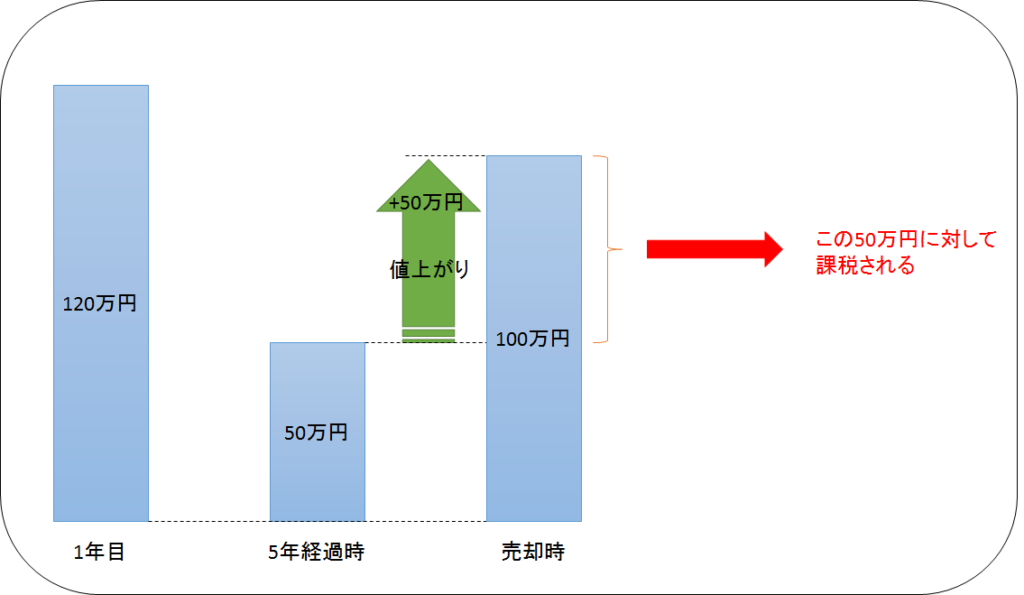

課税口座に移す場合の注意点

課税口座に移す場合、非課税期間が終了した時点における時価をもってその金融商品の価額とされます。

その後の売却時に影響が出るので注意が必要です。

つまり…

①5年目終了時に時価が下がっている場合

↓

5年目が終了するときに50万円まで時価が下がっていた場合・・・

↓

課税口座に移す。

↓

その後、この金融商品を100万円で売却。

この場合の売却益は、

100万円−120万円=△20万円 ではなく、

100万円−50万円=50万円 となります。

この50万円に対して税金がかかるので注意が必要です。

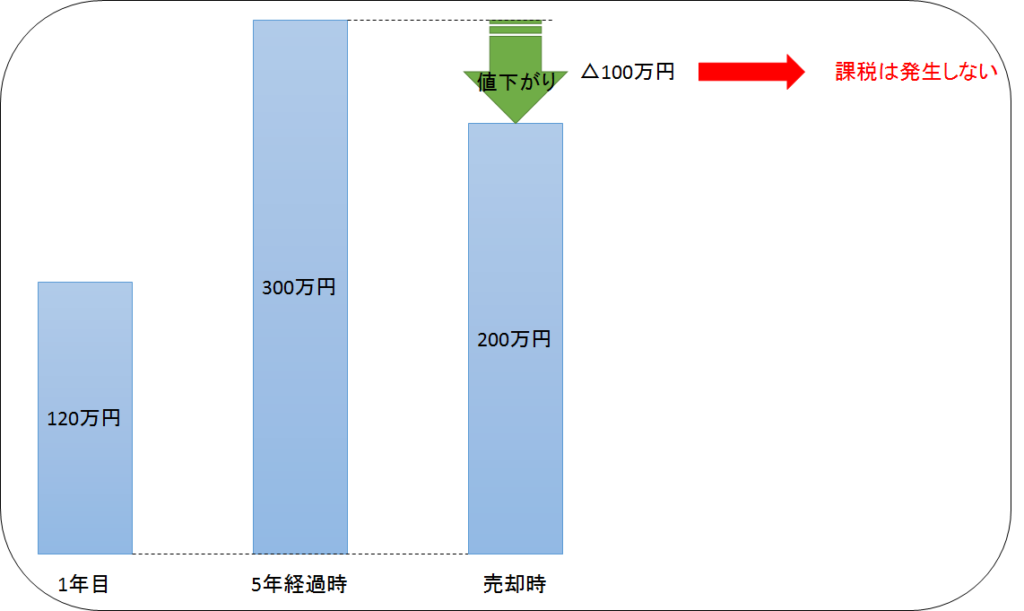

②5年目終了時に時価が上がっている場合

↓

5年目が終了するときに300万円まで時価が上がっていた場合

↓

課税口座に移す。

↓

その後、この金融商品を200万円で売却。

この場合、

200万円−120万円=80万円の売却益 ではなく、

200万円−300万円=△100万円の売却損 となり、課税は発生しないこととなります。

課税関係

上場株式等の売却益が発生した場合、その売却益に20.315%の税金がかかります。

譲渡損益の計算方法

譲渡所得等(譲渡益)の金額の計算方法は下記の通りです。

譲渡価額-(課税口座に移した時の株式の時価+委託手数料等)= 譲渡所得等の金額

税率

分離課税が適用されるので、税率は一律で下記の通りとなります。

所得税:15.315%

住民税:5%

コメント