株式の投資には大きく分けて2つの税金がかかります。

それは、持っている株式の配当金にかかる税金と、株式を売却した際に発生する譲渡益にかかる税金です。

①配当金にかかる税金

上場株式の場合

上場株式の配当を受け取った場合には、すでにその配当金の額から源泉徴収として20.315%(所得税及び復興特別所得税15.315%、地方税5%)の税金が控除されています。

よって、配当の金額にかかわらず確定申告をする必要はありません。

確定申告をする場合

上場株式の配当金について確定申告をする場合には、総合課税または分離課税のいずれかを選択することができます。

総合課税を選んだ場合のメリット

配当控除の適用を受けることができます。

配当控除とは、一定の算式によって計算した金額を所得税や住民税の税額から差し引くことができる仕組みです。

総合課税を選んだ場合のデメリット

税金の計算に累進課税の税率が適用される為、その年の所得によっては税率が高くなる可能性があります。

分離課税を選んだ場合のメリット

上場株式等の譲渡損失との損益通算や繰越控除の適用を受けることができます。

分離課税を選んだ場合のデメリット

配当控除の適用を受けることができません。

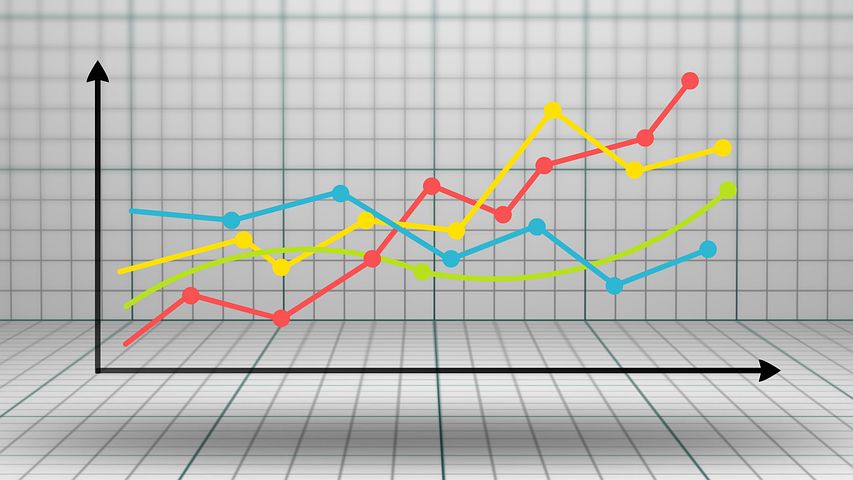

税金の計算における有利不利の判定基準

▶︎ 所得税の計算

所得に応じた税率は下記の表のようになり、所得が900万円以下の場合には総合課税を選択した方が有利になります。

| 所得金額 | 税率 | 配当控除 | 実質負担税率 | 源泉徴収 |

| 195万円以下 | 5% | 10% | 0% | 15% |

| 195万円超 330万円以下 | 10% | 10% | 0% | 15% |

| 330万円超 695万円以下 | 20% | 10% | 10% | 15% |

| 695万円超 900万円以下 | 23% | 10% | 13% | 15% |

| 900万円超 1,000万円以下 | 33% | 10% | 23% | 15% |

| 1,000万円超 1,800万円以下 | 33% | 5% | 28% | 15% |

| 1,800万円超 4,000万円以下 | 40% | 5% | 35% | 15% |

| 4,000万円超 | 45% | 5% | 40% | 15% |

※計算を簡便にするために、証券投資信託の収益の分配に係る配当所得の金額はないものとしています。

▶︎ 住民税の計算

住民税の税率は所得に応じて下記の表のようになります。つまり、上場株式の配当金については申告せずに源泉徴収の税率を選択する方がいずれの所得の場合にも有利になります。

| 所得金額 | 税率 | 配当控除 | 実質負担税率 | 源泉徴収 |

| 1,000万円以下 | 10% | 2.8% | 7.2% | 5% |

| 1,000万円超 | 10% | 1.4% | 8.6% | 5% |

まとめ

上場株式の配当は、源泉徴収のある特定口座の場合、その口座ごとに申告をするかどうか選択ができます。

また、総合課税と分離課税は、すべての上場株式についてそのいずれかを選択することができます。(一部の上場株式にかかる配当は総合課税、残りは分離課税、のような選択はできません)

よって、所得税に関しては所得が900万円以下の場合には総合課税を選択、住民税に関しては申告不要制度を選択するのが最も有利になる方法となります。

非上場株式の場合

非上場株式の配当を受け取った場合、20.42%(地方税なし)の税率により所得税及び復興特別所得税が源泉徴収されます。

確定申告

非上場株式の配当金にかかる確定申告をする場合、総合課税によって税金の計算を行います。

※非上場株式の配当については分離課税を選択することはできません。

確定申告不要制度

以下の場合には、確定申告は不要です。

①上場株式等の配当等

②上場株式等以外の配当等で、1回に支払を受けるべき配当等の金額が、次の金額以下の場合

10万円 × 配当計算期間の月数 ÷ 12

※確定申告不要制度を適用するかどうかは、1回に支払を受けるべき配当等の額ごと(源泉徴収選択口座内の配当等については、口座ごと)に選択することができます。

②株式の譲渡にかかる税金

株式等の譲渡による譲渡所得の金額は、申告分離により、上場株式等に係る譲渡所得等の金額と、上場株式等以外の株式に係る譲渡所得等の金額をそれぞれ区分して計算します。

上場株式等に係る譲渡損益と、上場株式等以外の株式の譲渡損益はそれぞれ別のものとして取り扱うため、例えば上場株式等に係る譲渡損失の金額を上場株式等以外の株式に係る譲渡所得等の金額から控除することなどはできないので注意が必要です。

譲渡損益の計算方法

譲渡所得等(譲渡益)の金額の計算方法は下記の通りです。

譲渡価額-(株の取得費+委託手数料等)= 譲渡所得等の金額

税率

分離課税が適用されるので、税率は一律で下記の通りとなります。

所得税:15.315%

住民税:5%

配当所得との損益通算

上場株式等の配当金については分離課税が選択できることは上記でお伝えしました。

つまり、もし、上場株式等の譲渡で損失が出た場合、配当金についても分離課税で申告を行うと、これらを相殺して納付する税金を減らすことができます。

ただしこの損益通算をするためには確定申告をする必要があるので注意してください。

損益通算は、特定口座ごとではないため、全ての上場株式等の譲渡損失と分離課税を選択している配当所得との間で行うことができます。

繰越控除

上場株式等の譲渡損失と配当所得を損益通算してもなお控除しきれない損失がある場合には、翌年以後の3年間にわたってその損失を繰越すことができます。

この繰越しを行うためには翌年以降の3年間、確定申告をする必要があるので忘れないように注意してください。

確定申告を怠ってしまうとそれ以降の年に損失を繰越すことができなくなります。

コメント